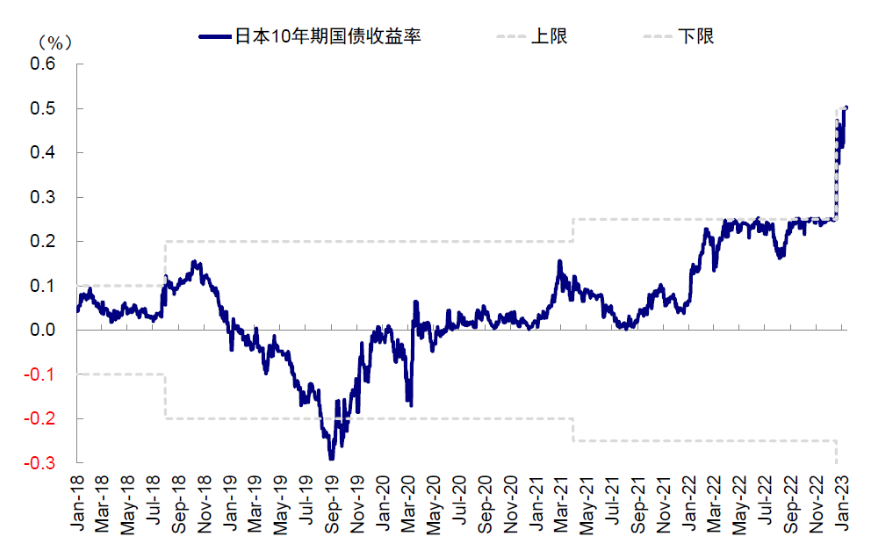

日本 10 年期国债收益率上周五突破了央行设置的新上限,增加了要求其取消或调整收益率控制政策的压力。随着日本央行的压力与日俱增,市场越来越期待黑田东彦可能会取消收益率曲线( YCC )控制政策。日本债券和货币市场可能面临一周的动荡。

突破最新目标上限 0.5%,日元收涨创 7 个月新高

1 月 13 日,市场大量抛售日本国债的“寡妇交易”强势来袭,日本 10 年期国债收益率一度升至 0.538%,超过了日本央行在去年 12 月 20 日上调后的目标上限 0.5%,促使日本央行斥资 3.2 万亿日元( 249 亿美元)购买固定利率债券以控制收益率,创下单日最高纪录购买规模。然而,1 月 16 日早盘又见突破,令日本央行购买债券维持收益率曲线政策( YCC )的压力越来越大。

仅在上个月,日本央行就花费了占日本 GDP 约 5% 的资金来捍卫其收益率目标。为了稳定债市,日本央行不得不发布临时公告,宣布将在 1 月 16 日开展额外的日本国债购买操作,规模将根据市况决定。受此消息影响,日本国债收益率随后有所回落。

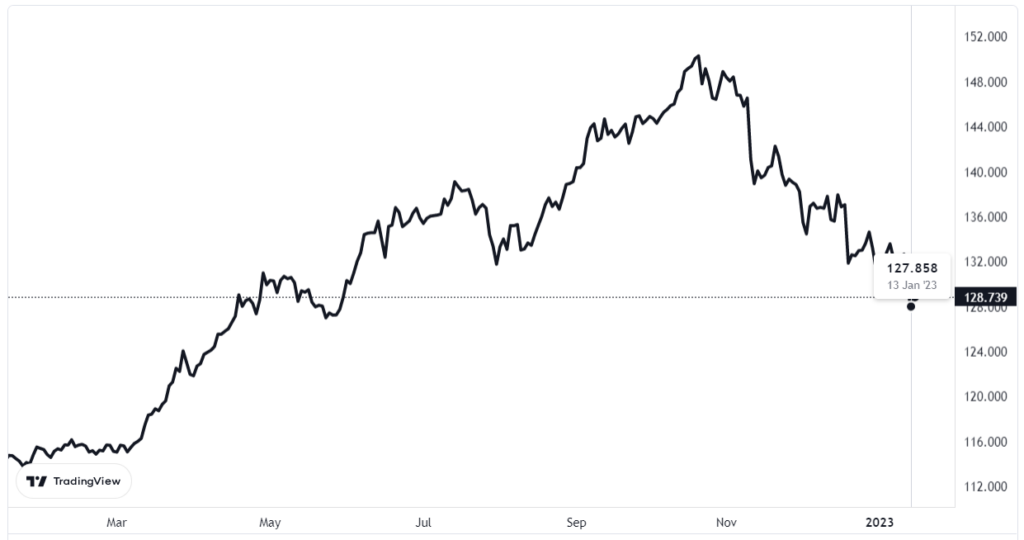

1 月 13 日美元兑日元下跌 1.11%,盘中最低触及 127.45,为 2022 年 5 月 31 日以来新低,收报 127.85 附近。

去年底日央行调整 YCC 后,美元兑日元一度从 137 升至 131。如果日本央行再度调整目标区间,日元短期内或仍有升值空间。分析师在给客户的一份报告中表示:“我们估计日本央行进一步调整政策的影响可能推动日元升值,幅度最高可达 2.7%,但我们认为风险在于市场会作出更大的反应,升值幅度可能翻倍。”

调整上限效果不理想,或直接放弃 YCC?

受美联储持续紧缩推高全球美元融资成本影响,日央行维持其超宽松政策的成本越来越大,不仅购债规模与日俱增、日元也大幅贬值。因此,12 月 20 日,日本央行意外地调整了收益率曲线控制计划,宣布将收益率目标上限从 0.25% 上调至 0.5%。

当时不仅日本市场出现了剧烈波动,亚太乃至全球市场也普遍遭遇了明显冲击。除了日元大涨、日股日债下跌,当天亚太股市普遍走软,美债收益率则跟随日债收益率大幅攀升。不过,上调 YCC 目标上限的实际效果并不理想。尽管近期美债利率已经回落,日债利率依然顶在 0.5% 的新上限,导致日央行仍不得不继续以较大代价购买日债。

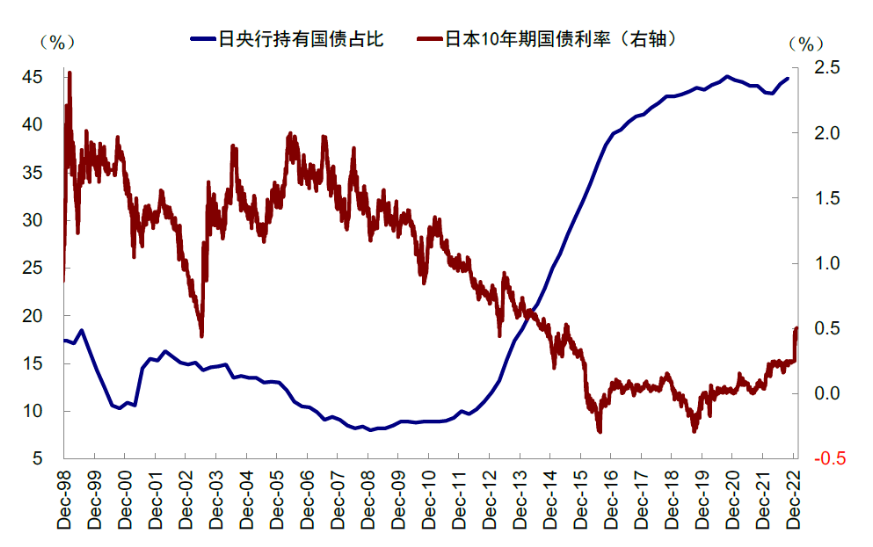

自去年末至今,日本央行被迫进行了一系列计划外的政府债券购买以阻止收益率飙升捍卫 YCC。虽然收益率被勉强控制在目标区间内,但债券市场因此出现了扭曲。目前日央行持有国债占比高达 44.9%。

从缓解国债购买压力这个目的看,日本央行上次把目标上限从 0.25% 上调到 0.5% 的政策并不成功。 日本央行下一步举动不外乎三种可能:

- 在短期还等不到美联储很快降息的情况下,日本央行可能会在去年 12 月的举措上再加大力度,进一步放宽基准 10 年期日本国债的目标上限。扩大 YCC 目标上限将会减轻继续大规模购债的压力,日本央行或将 10 年期国债收益率上限提高至 0.75% 或 1%。

- 日本央行保持观望态度,直到市场完全消化其 12 月份政策调整的影响。为了让日本央行正式结束 YCC,它需要达到 2% 的通胀率可持续的水平,这也意味着将不再需要负利率。

- 第三种是目前市场高度预测,也最担忧的情况,即日本央行将完全放弃 YCC。如果许多投资者预计将取消 YCC,可能会加速日本国债抛售并使市场运作恶化。

YCC 是去是留?本周利率决议揭晓

本周 1 月 18 日,日本央行将公布利率决议和前景展望报告,随后日本央行行长黑田东彦召开货币政策新闻发布会,引起投资者重点关注。预计日本央行将在会议上检讨 YCC 的副作用,且可能采取额外措施,调整其超宽松货币政策,以改善国债市场的扭曲状况。

然而,一份调查中显示,43 位经济学家中,有 42 位都预计日本央行本周将维持主要利率政策,但同时也表示,不排除日本央行采取更多行动的可能性。分析师们纷纷表示,本周会议上日本央行发布重大声明的可能性大幅增加。Brown Brothers Harriman 全球货币策略主管 Win Thin 称,“虽然 1 月 18 日加息似乎不太可能,但日本央行有可能在那时放弃收益率曲线控制,以便为在 3 月或 4 月会议上升息做准备,”

对于日本央行行长黑田东彦来说,下周的货币政策会议将是他 4 月份卸任前的倒数第二次会议。他担任日本央行行长的时间达到创纪录的 10 年,这次会议实际上是最后一次向市场展示他的超宽松政策的机会。目前市场猜测,黑田东彦或利用这次会议结束 YCC 框架以帮助继任者顺利过渡,届时央行将走向政策正常化。花旗经济学家 Kiichi Murashima 表示:“在旧体制下进行一项改革似乎更好,这样从 4 月份起,新行长就能更自由地进行政策管理。”

CPI 数据成上周市场热点,显示美国通胀增速持续放缓,预计德国、加拿大、英国和日本等将在本周公布的 12 月 CPI 数据会延续这一趋势,届时美国也将公布 PPI 等其他通胀相关指标。本周另一亮点是财报季拉开序幕,高盛、摩根士丹利和网飞受到市场关注。 此外,日本央行将在周三召开会议,日本央行会将 10 年期国债收益率目标上限再度上调,或直接放弃 YCC 缓解购债压力?关注 Doo Prime 行业动态,后续为您更新最新发展!

前瞻性声明

本文包含"前瞻性陈述" ,并且可以通过使用前瞻性术语来识别,例如"预期"、"相信"、"继续"、"可能"、"估计"、"期望"、"希望"、"打算"、"计划"、"潜在"、"预测"、"应该"或"将会"或其他类似形式或类似术语,但是缺少此类术语确实并不意味着声明不是前瞻性的,特别是关于 Doo Prime 的期望、信念、计划、目标、假设、未来事件或未来表现的声明,均通常被视为前瞻性声明。

Doo Prime 根据 Doo Prime 可用的所有当前信息以及 Doo Prime 当前的期望、假设、估计和预测提供了这些前瞻性声明。尽管 Doo Prime 认为这些期望、假设、估计和预测是合理的,但这些前瞻性陈述仅是预测,并且涉及已知和未知的风险与不确定性,其中许多是 Doo Prime 无法控制的。此类风险和不确定性可能导致结果、绩效或成就与前瞻性陈述所表达或暗示的结果大不相同。

Doo Prime 不对此类陈述的可靠性、准确性或完整性提供任何陈述或保证,Doo Prime 没有义务提供或发布任何前瞻性陈述的更新或修订。

风险披露

由于不可预测的市场变动、基础金融工具的价值和价格波动,金融工具的交易涉及高风险,可能会在短时间内产生超过投资者初始投资的巨额亏损。金融工具的过往表现并不表示其未来表现。对某些服务的投资应利用保证金或杠杆效应,交易价格相对较小的变动可能会对客户的投资产生不成比例的巨大影响,因此客户在利用时应做好承受巨大损失的准备该等交易设施。

在与 Doo Prime 等交易平台进行任何交易之前,客户需确保已阅读并完全理解各自金融工具的交易风险。如果客户不了解任何与交易和投资有关的风险,则应寻求独立的专业建议。请参考 Doo Prime 等的客户协议和风险披露声明了解更多。

*以上策略仅代表分析师观点,仅供参考,不作为或视为任何交易的依据或邀请,不构成对任何人的投资建议。Doo Prime 不能保证此报告的准确性或完整性,不对因使用此报告而引起的损失负任何责任,您不能依赖此报告以取代自己的独立判断。市场有风险,投资需谨慎。