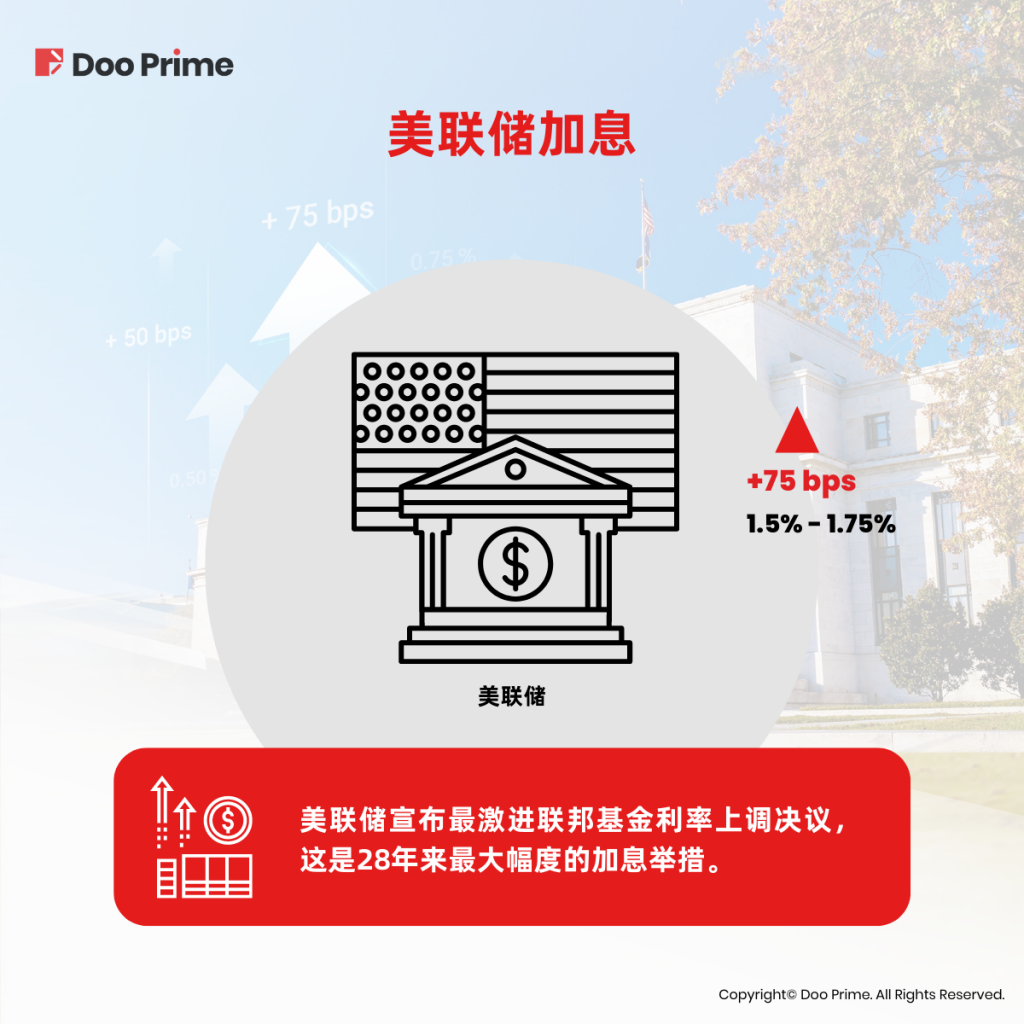

北京时间 6 月 16 日,美联储宣布将联邦基金利率目标区间上调 75 个基点到 1.5% – 1.75% 区间。这是美联储 28 年来首次加息 75 个基点,也是最大幅度的加息举措。

5 月美国 CPI 同比上涨 8.6% ,创 1981 年 12 月以来新高。有分析认为,目前美联储处于加息中段,7 月最有可能加息 75 个基点,甚至不排除 100 个基点的可能。

此举被认为是美联储 “缓经济降通胀” 的新策略,将会对全球经济和金融发展带来哪些影响,引起了市场的普遍关注和警惕。

近 30 年来最大一次加息幅度

早在今年 3 月,美联储便开启了货币紧缩周期,3 月加息 25 个基点,5 月再度加息 50 个基点,本次加息 75 个基点,这已经是今年年内第三次加息,更是 1994 年 11 月来的最大幅度加息。自 2022 年以来,美联储已加息 150 个基点,已至自 2020 年 3 月疫情爆发前的高位。

美联储认为,物价上涨的压力或将持续存在,因而对通胀预期的不可控更加警惕。在本次利率决策的声明中,美联储重申联邦公开市场委员会( FOMC )寻求实现充分就业和长期通胀达到 2% 的双重目标。

美联储的职责是让美国经济保持协调发展——经济不能停滞,发展要可控,不能不可预测,且要恰到好处。

当经济蓬勃发展时,通货膨胀和资产泡沫等扭曲现象可能会失控,威胁到经济发展的稳定性。此时美联储就会介入并提高利率,这有助于缓解经济发展压力并保持增长。

当人们谈论美联储加息时,他们指的是联邦基金利率,也称为联邦基金目标利率。联邦公开市场委员会( FOMC )在其定期会议上为联邦基金利率设定一个目标区间,作为大型商业银行相互收取隔夜贷款利率的参考。

得益于这一机制,联邦基金利率是美国经济中最重要的利率基准,并影响着全球经济的利率调整。

提高利率以遏制严重的通货膨胀

上周,FOMC 6 月的会议落下帷幕,美联储官员结束“缄默期”,宣布大幅加息 75 个基点,目的是为了缓解美国自“沃尔克时代” 以来最严重的一轮通货膨胀。

美联储第 12 任主席沃尔克终结了美国上世纪 70 年代到 80 年代初的高通胀,受到了人民的广泛赞誉。如今,美联储效仿当年的沃尔克,通过本次激进的加息政策来应对 40 多年来最快速的通货膨胀。

鲍威尔说:“很明显,如今 75 个基点的加息幅度异常之大,我不认为这种幅度的加息会很常见。”不过,他补充说,他预计 7 月的会议将加息 50 或 75 个基点。

一周前,人们还预计美联储在上次会议上将加息 0.5 个百分点。但 5 月消费者价格数据显示,此次通货膨胀出乎意料的顽固,市场和华尔街的经济学家纷纷开始预测会出现 0.75 个百分点的更大涨幅。在这一基础上,一些华尔街分析师甚至认为加息 1% 都是有可能的。

自 6 月 10 日报告发布以来,由于通货膨胀导致了加息步伐的加快,目前已促使金融市场暴跌超过 6% 。投资者担心,美联储在降低通胀的过程中可能会过度放缓经济发展,如果不加以控制,也会给消费者和企业带来严重影响。

对此,有分析指出,报告使用的 “无条件” 一词和博斯蒂克使用的“不惜一切代价”一词,表明了美联储愿意放缓经济发展,来避免通货膨胀的失控。

加息将对市场带来哪些影响?

较高的利率往往会对收益和股票价格产生负面影响(通常金融部门除外)。

此外,利率的变化对股市的影响会立刻显现。在周三会议之前的几天里,美股在 5 月份令人震惊的高通胀数据后暴跌。目前已尘埃落定,加息过后,市场的反应略显意外。

美国东部时间下午 3 点 10 分,标普 500 指数上涨近 1.6% ,以科技股为主的纳斯达克指数上涨 2.6% ,道琼斯 30 支股票的指数上涨超过 350 多个点。

同一天,股市小幅上涨,美联储确信,下次加息力度将取决于即将公布的数据。 投资者认为,这意味着,尽管美联储积极应对通货膨胀,但他们也不愿意承担任何可能使经济陷入衰退的不必要风险。

美联储 6 月决议后,从市场具体的走势来看,现货黄金价格短线触底反弹。 美元指数冲高回落,欧元兑美元涨跌互现,美元兑日元涨中有落。

在此期间,10 年期美国国债收益率升至 3.425% ,美股在震荡后回落。

周四,我们看到市场恢复如常,三大股指均以上涨收盘。 尽管如此,考虑到过去几个月的表现,这也并不令人意外。

最终,投资者仍有时间充分消化美联储加息的消息,并观察经济发展将在哪些方面受到影响。 普遍的经济焦虑;俄乌战争影响;不断飙升的天然气价格以及市场从疫情大流行时期的高点回调,或将继续加剧市场的波动。

总而言之,目前还不确定股市近期的走势,但似乎仍有一段下跌的路要走。

分析师解读美联储货币政策未来走向

在现有美联储货币政策下,让我们来看看在金融行业工作了 30 多年的 Doo Prime 分析师 James Gomes 对今年持续加息的看法。

“上周,美联储将利率提高了 75 个基点——这是自 1994 年以来的最大增幅。”

在会后的新闻发布会上,美联储主席杰罗姆·鲍威尔表示,下次会议可能会再次加息 75 个基点或 50 个基点。美联储预测,今年的利率将进一步上升,到 12 月将达到 3.4%,到 2023 年底将升至 3.8% 。这比他们在 3 月份预测的 1.9% 和 2.8% 有了很大提升。

最新的增长和预测显示,美联储对通胀的看法是错误的。同时也告诉我们,他们有多大的动力和决心去尝试纠正错误。

然而,鲍威尔说,不认为这种规模的波动会很普遍,可能会给市场一种错误的安全感,即表示他们可能已经控制住了局势。这将让投资者感到困惑。

鲍威尔在新闻发布会上远没有他提出的加息 75 个基点和预想中的那么鹰派。似乎他想说,‘我们会迅速加息来对抗通胀,但别担心我们不会让经济下滑。’

历史表明,他们已经落后曲线很长一段时间了,而且很可能,他们仍然不知道在不久的将来通胀的粘性会越来越高。

在对抗 40 年以来最快速的高通胀,同时防止经济衰退并非易事。

市场想要走高,将会寻找任何可以反弹的突破口。 然而,我们必须要面对一个事实,即更高的利率将对经济产生重大的影响,经济放缓的可能性微乎其微。

投资者如何应对后续市场下跌等情况?

上周,美联储进行了自 1994 年以来最大的加息决议后,这不仅仅是向通胀宣战。

当然,并非所有的美联储加息都会直接影响到个人,也并非全部金融领域都会受到利率变化的影响。但密切关注货币政策的变化是保持金融秩序的一个重要部分。

最新举措只是加息周期的一部分,其目的是在使经济不陷入衰退的情况下抑制通胀,而一些担忧可能会发生。

尽管美联储今年已经进行了多次加息,但随着央行努力应对通胀,更多的加息政策即将到来。虽然每次会议的预期都是加息 25 个基点和 0.5 个百分点,但如果通胀没有降温,央行可能会进一步加息 50 或 75 个基点。

来源:彭博社、CNBC

请密切关注 Doo Prime 在 dooprimenews.net 上的每周市场评论和每日分析,以便及时了解美联储正在进行的加息政策。

| 关于 Doo Prime

Doo Prime 是 Doo Group 都会控股集团旗下的互联网券商品牌,旨在为专业投资者提供全球证券、期货、货币对、大宗商品、股票指数和基金的差价合约交易产品,目前已为超过 40,000 多个专业客户提供优质的交易经纪服务,每个月成交超过 100 万张交易订单。

Doo Prime 持有塞舌尔、毛里求斯和瓦努阿图的金融监管牌照,在达拉斯、悉尼、新加坡、香港、迪拜、吉隆坡等地设有运营中心。

凭借强大的金融科技基础设施、密切的合作伙伴关系、资深的技术团队,Doo Prime 始终为投资者提供安全可靠的交易环境、具有竞争力的交易成本、极速的交易执行通道,在 MT4、MT5、TradingView、Doo Prime InTrade 等多个行业领先的交易终端上提供超过 1 万种交易产品,支持 10 种不同货币的存取款方式,7*24 小时的多语言客户服务。

Doo Prime 的愿景和使命是成为一家以金融科技为核心、国际领先的互联网券商,服务投资者,让全球金融产品投资成为一件简单的事情。

欲了解更多 Doo Prime 的信息,可通过以下方式联系我们:

电话

欧洲:+44 11 3733 5199

亚洲:+852 3704 4241

亚洲 — 新加坡:+65 6011 1415

亚洲 — 中国地区:+86 400 842 7539

邮箱

技术支持:[email protected]

客户经理:[email protected]

风险披露

由于不可预测的市场变动、基础金融工具的价值和价格波动,金融工具的交易涉及高风险,可能会在短时间内产生超过投资者初始投资的巨额亏损。金融工具的过往表现并不表示其未来表现。对某些服务的投资应利用保证金或杠杆效应,交易价格相对较小的变动可能会对客户的投资产生不成比例的巨大影响,因此客户在利用时应做好承受巨大损失的准备该等交易设施。

在与 Doo Prime 等交易平台进行任何交易之前,客户需确保已阅读并完全理解各自金融工具的交易风险。如果客户不了解任何与交易和投资有关的风险,则应寻求独立的专业建议。请参考 Doo Prime 等的客户协议和风险披露声明了解更多。

免责声明

本信息仅供一般参考,仅供大众参考,不应被视为买卖任何金融工具的任何投资建议、推荐、要约或邀请。本文中显示的信息是在未参考或考虑任何特定接收者的投资目标或财务状况的情况下准备的。凡提及金融工具、指数或一揽子投资产品的过去表现,均不应视为其未来业绩的可靠指标。Doo Prime 与其控股公司、附属公司、子公司、关联公司、合作伙伴及其各自的员工、对所显示的信息不做任何陈述和保证,对于由于所提供信息的任何不正确和不完整、对于因任何与个人或客户投资相关的任何直接或间接交易或投资风险、损益,所导致的任何直接、间接、特殊或后果性的损失或损害,不承担任何责任。

首页

首页